Het grootste staatsinvesteringsfonds ter wereld, het Norwegian Sovereign Wealth Fund, ziet niet alleen uitdagingen maar ook strategische kansen in de huidige marktsituatie. Ondanks een verlies van 415 miljard kronen (ca. 34,89 miljard euro) in het eerste kwartaal, is het fonds van plan om gericht te beleggen in verzwakkende Amerikaanse aandelen om te kunnen profiteren van een herstel op de lange termijn.

Met een beheerd vermogen van ongeveer 1,5 biljoen dollar is het fonds een belangrijke wereldwijde speler. De strategie is erop gericht om de inkomsten uit de Noorse olie- en gasproductie duurzaam te beleggen in aandelen, obligaties en onroerend goed. 71,4 procent van de portefeuille bestaat uit aandelen, waarvan 58 procent uit Amerikaanse aandelen.

Gerichte aanpassing van de weging in de VS

In de afgelopen jaren hebben Amerikaanse aandelen de wereldwijde markten een overwegend positief momentum gegeven. In het eerste kwartaal van 2025 keerde het tij echter: terwijl de MSCI (NYSE:MSCI) USA met 5,2 procent daalde, steeg de MSCI Europe met bijna tien procent. Het fonds ziet deze zwakte echter als een kans om de onderweging van de VS in zijn portefeuille te elimineren.

Trond Grande, adjunct-directeur van het fonds, legt uit dat de weging van Amerikaanse aandelen al ongeveer 18 maanden onder de benchmark FTSE Global All Cap Index ligt. Deze index weegt momenteel ongeveer 63 procent aan Amerikaanse aandelen - vijf procentpunten meer dan het fonds. Het management is nu van plan om deze kloof te dichten.

“Met onze gerichte aanpak kunnen we niet alleen profiteren van het verwachte herstel van de Amerikaanse markten, maar ook de wereldwijde marktstabiliteit bevorderen,” zegt Grande.

Technologie- en vastgoedinvesteringen als steunpilaren

De verliezen in het eerste kwartaal zijn vooral te wijten aan de zwakte van grote technologieaandelen zoals Apple (NASDAQ:AAPL), Microsoft (NASDAQ:MSFT) en Nvidia (NASDAQ:NVDA), die samen goed zijn voor bijna 17 procent van de aandelenportefeuille. Tegelijkertijd behaalden andere gebieden echter positieve rendementen:

- Vastrentende waarden stegen met 1,6 procent.

- Niet-beursgenoteerd vastgoed genereerde een rendement van 2,4 procent.

- Beleggingen in hernieuwbare energie stegen met 1,2 procent.

Deze diversificatie illustreert de flexibiliteit en veerkracht van het fonds bij marktschommelingen.

Een katalysator voor de wereldwijde aandelenmarkt

Als eigenaar van 1,5 procent van alle wereldwijd uitgegeven aandelen kon het fonds een herstel van de Amerikaanse markten bespoedigen door gerichte aankopen van Amerikaanse effecten. In een marktomgeving waarin veel beleggers de VS mijden, is de geplande herbalancering van het fonds een sterk signaal.

“We gebruiken deze fase niet alleen om de prestaties van het fonds veilig te stellen, maar ook om een leidende rol te spelen in de stabilisatie en ontwikkeling van de wereldwijde markten op de lange termijn,” benadrukte Nicolai Tangen, CEO van het fonds.

Strategische actie voor succes op lange termijn

Met zijn gedisciplineerde aanpak en duidelijke visie ziet het Norwegian Sovereign Wealth Fund de huidige zwakte op de Amerikaanse markt niet als een obstakel, maar als een kans. De geplande aanpassing van de weging van de VS laat zien hoe het fonds kansen op de lange termijn identificeert en benut in een onzekere omgeving - een rolmodel voor institutionele en particuliere beleggers wereldwijd.

En het fonds heeft waarschijnlijk gelijk met dit

We realiseerden ons ook al vroeg dat dit waarschijnlijk een megakans zou zijn en dat de correctie niet zou aanhouden. In de afgelopen weken hebben we in totaal 16 aankopen gedaan, waarmee we een verdere basis hebben gelegd voor een zeer sterke portefeuilleperformance voor ons en onze klanten.

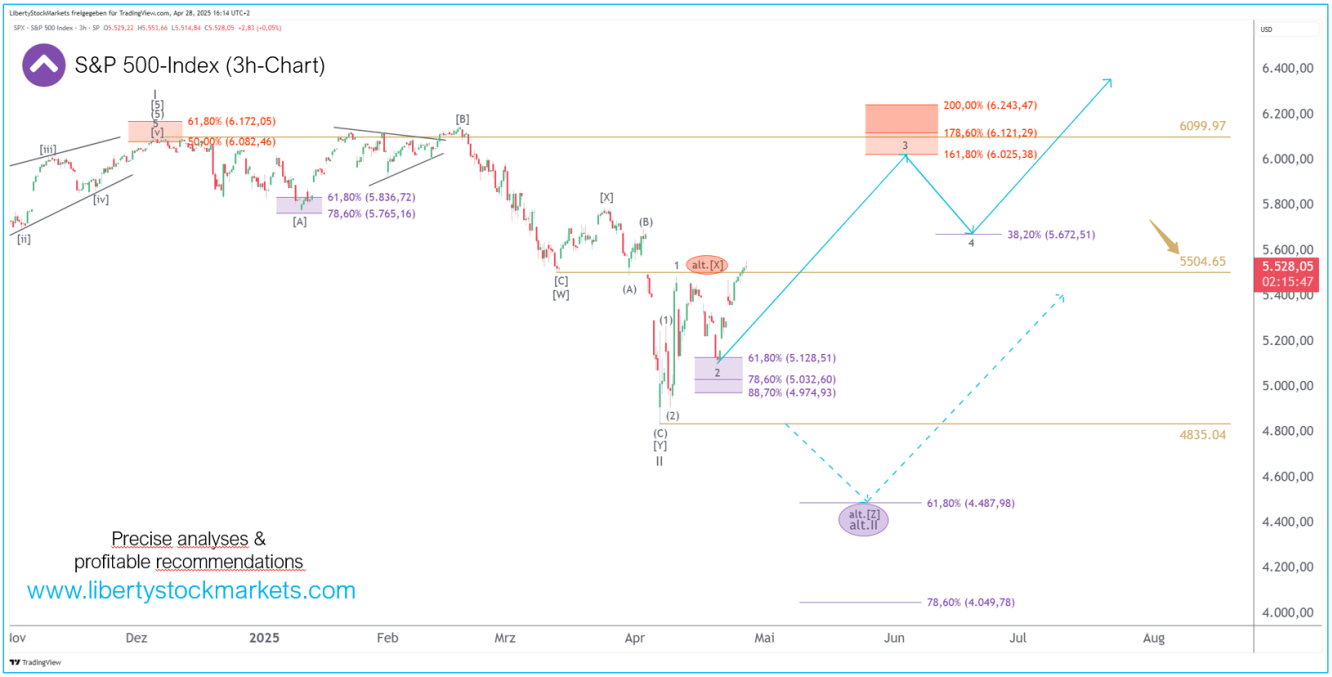

De grafiek van de S&P 500 suggereert dat we niet alleen een tussentijds herstel kunnen verwachten, maar dat we ons waarschijnlijk al in een zeer sterke bullmarkt bevinden:

Zoals we al heel vroeg op onze website, maar ook verschillende keren op ons YouTube-kanaal hebben gecommuniceerd, heeft de S&P 500 index waarschijnlijk een langetermijnbodem gevormd op 4835,04 punten. Het belangrijkste is om boven 5504,65 punten te breken, wat de index glansrijk deed. Dit is een verdere indicatie van een aanhoudende opwaartse beweging, die op middellange termijn zou kunnen leiden tot een nieuwe all-time high.

Het alternatief, d.w.z. een voortzetting van de neerwaartse beweging naar het niveau van de paarse cirkel op 4487,98 punten tot 4049,78 punten, kan niet worden uitgesloten, maar is niet meer erg waarschijnlijk.

Disclaimer/risicowaarschuwing:

De artikelen die hier worden aangeboden zijn uitsluitend bedoeld ter informatie en vormen geen aanbevelingen om te kopen of te verkopen. Ze mogen noch expliciet noch impliciet worden opgevat als een garantie voor een bepaalde koersontwikkeling van de vermelde financiële instrumenten of als een oproep tot actie. De aankoop van effecten houdt risico’s in die kunnen leiden tot het volledige verlies van het belegde kapitaal. De informatie is geen vervanging voor deskundig beleggingsadvies op maat. Er wordt geen aansprakelijkheid aanvaard of garantie gegeven voor de actualiteit, juistheid, geschiktheid en volledigheid van de verstrekte informatie of voor financiële verliezen. Dit zijn uitdrukkelijk geen financiële analyses, maar journalistieke teksten. Lezers die beleggingsbeslissingen nemen of transacties aangaan op basis van de hierin verstrekte informatie doen dit op eigen risico. De auteurs kunnen op het moment van publicatie effecten bezitten van de besproken bedrijven/effecten/aandelen en daarom kan er sprake zijn van belangenverstrengeling.

Welk aandeel moet u zo snel mogelijk aanschaffen?

In 2024 zijn de aandelenkoersen naar recordhoogten gestegen. Veel beleggers durven hun geld niet goed meer in aandelen te stoppen. Weet u niet waar u nu in moet beleggen? Krijg toegang tot onze bewezen succesvolle portfolio's en ontdek kansen met veel potentieel.

Alleen al in 2024 heeft ProPicks AI twee aandelen geselecteerd waarvan de koers met meer dan 150% steeg, vier aandelen waarvan de koers met meer dan 30% steeg en drie waarvan de koers meer dan 25% steeg. Dat zijn indrukwekkende resultaten.

Met portfolio's voor Dow-, S&P-, tech- en mid cap-aandelen kunt u verschillende strategieën ontdekken om uw vermogen te laten groeien.